Domingo, 21 de dezembro de 2025 | Porto Velho (RO)

Sábado, 29 de julho de 2023 - 11h16

Na

proposta da Reforma Tributária aprovada em 2º turno pela Câmara dos Deputados

no dia 07/07/2023, prevê que o regime será dual, cujos impostos serão

calculados sobre o Valor Agregado (IVA), adotado na maioria dos países

desenvolvidos, originado na França em 1954, que será não cumulativo.

Também,

é oportuno levar à baila que o Valor Agregado (IVA) não é nenhuma novidade,

pois, no pretérito existiu uma tendência pela adoção do IVA, através do

legislativo, contudo sem sucesso, inclusive o relator menciona tal fato em seu

relatório.

Nesse

sentido, há uma diferença o que seja União da República Federativa do Brasil e

União Europeia (UE). A primeira o ente federativo tem personalidade jurídica de

direito público e capacidade política, cujos órgãos exercem prerrogativas da

soberania do Estado brasileiro.

Por

outro lado, a União Europeia é um bloco formado por países, diferentemente dos

Estados brasileiros, que compõem à República Federativa do Brasil, pois, na

União Europeia as regras em matéria de IVA, podem variar de país para país.

Além disso, o IVA, cobrado em toda União Europeia[1], cada país fixa as suas próprias taxas, isto é, alíquotas, por exemplo, na Espanha 21%, reduzida para 10%, na Dinamarca 25%, taxa reduzida 0%, vejamos:

A EU adotou regras gerais em matéria de IVA, mas a aplicação destas regras pode variar de pais para pais. Na maioria dos casos, o IVA é devido sobre todos os bens e serviços em todas as fases da cadeia de abastecimento, incluindo a venda de consumidor final. O imposto é devido desde o início até o final de um processo de produção, por exemplo, aquisição de componentes, transporte, montagem, entregas, embalagem, seguros e transporte marítimo até o consumidor final.

Em relação a tributação[2] do consumo na União Europeia, o Professor Marcelo Jabour Rios, na sua obra, sobre as características do IVA, leciona:

Na União Europeia, uma das primeiras medidas adotadas

no processo de unificação foi a exigência de implementação de um amplo imposto

sobre o consumo, plurifásico, neutro e incidente sobre o valor acrescido em

cada operação.

Inspirado no modelo francês de tributação, o IVA

substituiu os impostos cumulativos existentes nos Estados membros e a conclusão

a que se pode chegar é que na construção do mercado único europeu, para se

implementar as grandes liberdades, foi necessária a harmonização das

legislações tributárias, notadamente em relação aos impostos incidentes sobre o

consumo e, para tanto, os países membros foram obrigados a adotar o mesmo

modelo de tributação do consumo de bens e serviços.

O imposto vigente em todos os vinte e oito países que

hoje integram a União Europeia guarda as seguintes características:

(i)

O

IVA é um imposto geral sobre o consumo, instituído pelo poder central e alcança

as atividades de importação, produção, comercialização de bens e a prestação de

serviços.

(ii)

(Os

critérios da norma tributária encontram-se definidos nas diretivas do Conselho,

normas supranacionais que vinculam todos os Estados membros. Compete ao Estado

inovar apenas nos domínios não disciplinados pelas diretivas, como, por

exemplo, definir a data de recolhimento do tributo e atribuir capacidade para

fiscalização e cobrança a outros entes do país.

(iii)

O tributo é calculado a cada etapa da

produção, comercialização bens e prestação de serviços, incidindo sobre o valor

acrescentado na cadeia pelos operadores do imposto.

(iv)

O

valor do tributo a recolher aos cofres públicos é decorrente da diferença entre

débitos (apurados pelas vendas) menos créditos (apurados pelas compras), o que

lhe confere o caráter não cumulativo. O universo de créditos é de natureza

financeira, abrange as aquisições de bens e serviços vinculados às saídas

tributadas. Esse mecanismo confere ao sistema plurifásico a neutralidade

necessária, pois o número de operações existentes até o consumidor final

torna-se irrelevante para caracterizar ou diferenciar o valor do encargo devido

ao sujeito ativo.

(v)

O

modelo assegura que o IVA seja suportado em definitivo pelo consumidor final;

pelo mecanismo de preços, o tributo devido em cada fase é incorporado ao valor

a ser cobrado do destinatário. No preço final do produto, a soma dos valores

acrescidos é repassada ao preço e esse valor corresponde exatamente ao valor

resultante da aplicação da alíquota do produto sobre a base de cálculo da

última operação, considerando-se que o recolhimento efetuado por cada

contribuinte foi feito de forma fracionada, mediante a sistemática da não

cumulatividade (anestesia fiscal).

[....]

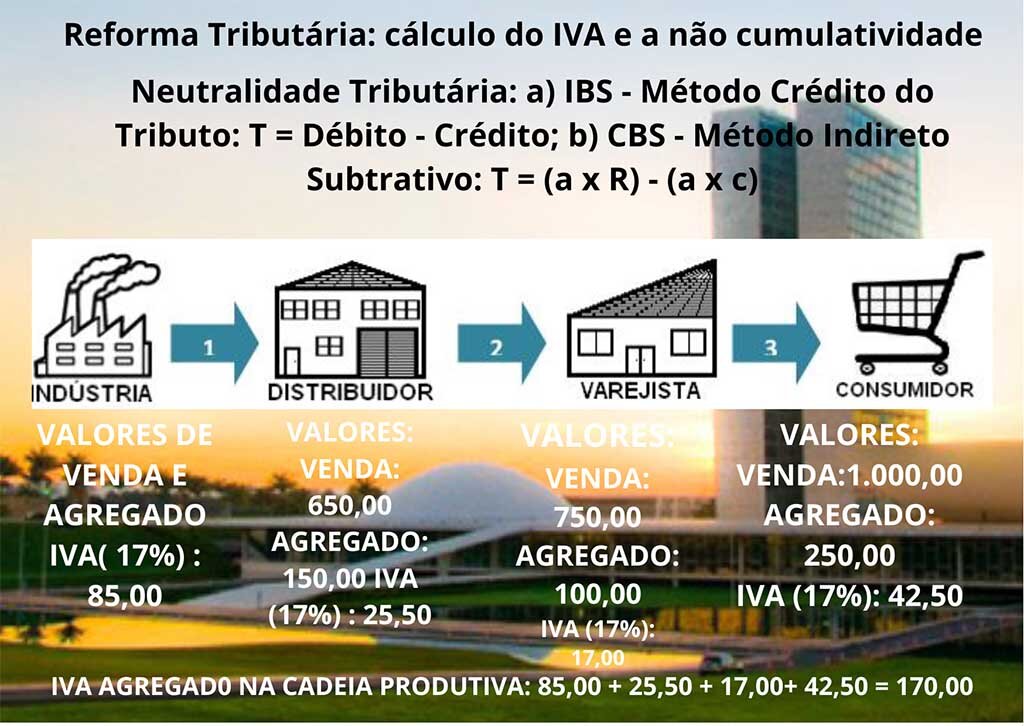

De maneira

que, é oportuno mostrar ao leitor de que forma é calculado o IVA, com base nas

normas existentes na União Europeia, a fim de que ele possa ter a possibilidade

de fazer comparações das vantagens e desvantagens da PEC, ora no Senado Federal

para fins de votação.

Assim,

quem deve pagar a maior parcela do IVA[3] é

o produtor numa cadeia produtiva, onde cada parte pagará o imposto pelo valor

agregado ao produto no momento da venda dos bens ou serviços.

De

maneira que, o primeiro seria o produtor no qual suportaria o maior valor do

IVA, sobre o preço dos bens ou serviços para comercialização, com isso, os

custos seriam repassados para cadeia de produção, por meio do preço final,

onerando cada segmento da cadeia produtiva de forma proporcional.

Por

essas razões, o recolhimento do IVA, deverá ocorrer ao longo da cadeia, quando

das operações por produtores, atacadistas, distribuidores e varejistas, que na

verdade é uma mera intermediação, pois, o IVA não é desembolsado e sim pago

proporcionalmente.

Nesse

contexto, o qual nos referimos cada parte da cadeia produtiva pagará o imposto

sobre o valor agregado aos bens ou serviços no momento da comercialização,

nesse caso, o produtor seria quem arcaria com a maior incidência tributária

pelo fato do preço de venda, constando o valor agregado, dessa forma, não sendo

a tributação proporcional pelo valor agregado como ocorre ao longo da cadeia,

por motivo de que os bens e serviços do produtor foram executados por ele para

fins de comercialização.

Nesse sentido, suponhamos em um exemplo hipotético que um consumidor final efetuou uma compra de uma geladeira numa loja de um Shopping Center no valor de R$1.000,00, com IVA de 17%, com valor do imposto de R$170,00. Como calcular o IVA até o final para o consumidor, considerando: valor de venda – valor de compra = valor agregado?

|

ETAPAS |

PREÇO

DE VENDA |

VALOR

AGREGADO |

VALOR

DO IVA (17%) |

|

FÁBRICA |

500,00 |

500,00 |

85,00 |

|

ATACADISTA |

650,00 |

150,00 |

25,50 |

|

DISTRIBUIDOR |

750,00 |

100,00 |

17,00 |

|

VAREJISTA |

1000,00 |

250,00 |

42,50 |

|

|

|

|

|

|

|

|

|

|

|

IVA TOTAL |

|

1000,00 |

170,00 |

Assim,

conclui-se que o valor do IVA será o resultado do valor agregado do varejista

menos do distribuidor, cujo resultado multiplicado por 17%, resultará o IVA de

R$42,50, ou seja, R$1.000,00 – R$700,00 = R$250,00 x 17% = R$42,50.

Na PEC

nº 45-A/2019, Substitutivo PRL 2, de 5/7/2023, foi previsto um imposto na

esfera federal, denominado Contribuição sobre Bens e Serviços (CBS), unificando

o IPI e as contribuições do PIS e da Cofins (Art. 195, V).

Já o

outro regime é subnacional, cujo imposto é denominado Imposto sobre Bens e

Serviços (IBS) em substituição ao ICMS, de competência estadual e o ISS, de

competência municipal (Art.156-A). Ainda, na PEC foi proposto a criação de um

Imposto Seletivo com objetivo de sobretaxar produtos e serviços nocivos à saúde

e ao meio ambiente (153, VIII).

O art. 156-A, da CF/1988, seção V-A, da PEC nº 45-A/2019[4], prevê que a lei complementar instituirá o IBS, de competência dos Estados, do Distrito Federal e dos Municípios, no §1º, inciso VIII, estabelecendo que:

será não cumulativo, compensando-se o imposto devido pelo contribuinte com o montante cobrado sobre todas as operações nas quais seja adquirente de bem, material ou imaterial, ou serviço, excetuadas exclusivamente as consideradas de uso ou consumo pessoal, nos termos da lei complementar, e as hipóteses previstas nesta Constituição.

No Parecer e Voto do

Relator Deputado Aguinaldo Ribeiro, nas páginas 48 a 56, foi tratado sobre a

não cumulatividade prevista no inciso VIII, §1º, art. 156-A, nesse sentido,

discorreremos sobre o direito à apropriação de crédito fiscal, ocasião em que,

o leitor poderá observar que há direitos conquistados nas apropriações de

créditos fiscais beneficiando os contribuintes os quais não sendo previstas na

lei complementar que instituirá o IBS e a CBS, serão inócuas a criação do IVA

Dual, certamente será um retrocesso.

No que diz respeito sobre créditos

fiscais de impostos, bem como dos descontos de créditos das contribuições,

mostraremos aos leitores que o princípio da não cumulatividade surgiu na França

em 1954, com objetivo de desonerar a produção em decorrência da incidência em

cascata criando o Imposto sobre Valor Agregado – IVA, adotado em toda União

Europeia, que certamente em nossos processos de produção existem peculiaridades

que devem ser observadas pelo legislador.

Vale esclarecer que, por meio do §5º

do art. 34, do Ato das Disposições Constitucionais Transitórias – ADCT[5], o

Decreto-Lei nº 406/1968 teve sua vigência assegurada até que fossem editadas

leis necessárias à aplicação do sistema tributário nacional, previsto na Carta

Política de 1988.

No que diz respeito ao princípio da

não cumulatividade do ICMS, a CF/1988[6]

estabelece:

Art. 155. Compete aos Estados e ao Distrito Federal

instituir impostos sobre: (EC nº 3/93, EC nº 33/2001 e EC nº 42/2003)

I – [....]

II - operações

relativas à circulação de mercadorias e sobre prestações de serviços de

transporte interestadual e intermunicipal e de comunicação, ainda que as

operações e as prestações se iniciem no exterior;

§2º - O imposto previsto no inciso II atenderá ao

seguinte:

I - será não-cumulativo, compensando-se o que for

devido em cada operação relativa à circulação de mercadorias ou prestação de

serviços com o montante cobrado nas anteriores pelo mesmo ou outro Estado ou

Distrito Federal;

XII – cabe à lei complementar:

a ) [...]

c ) disciplinar o regime de compensação de impostos;

Assim, para tornar efetivo o

princípio da não-cumulatividade, por meio da compensação, Paulo de Barros

carvalho, sobre o direito aos créditos do ICMS[7],

explica:

O crédito

advindo da operação de compra não compõe a base de cálculo da operação de

venda, revelando nitidamente a independência entre as normas jurídicas que

definem a exação e o crédito. A regra-matriz do ICMS, ao incidir sobre

determinada operação, já traz em sua compostura lógica a definição dos

critérios que comporão a relação tributária: sujeito passivo (alienante),

sujeito ativo (Estado ou Distrito Federal), base de cálculo (valor da

transmissão) e alíquota (definida em lei). Os elementos do critério

quantitativo desta relação definem o montante do crédito gerado. Em distinto

momento, a regra-matriz do ICMS incide sobre outra operação e, mais uma vez,

faz nascer novo laço jurídico tributário com a respectiva quantificação do

débito. Caso o sujeito passivo desta nova relação seja detentor do direito a

crédito, poderá fazer abatimentos do montante devido.

Enfim, analisados os dispositivos

legais anteriormente mencionados sobre o princípio da não cumulatividade[8] do

ICMS o qual deverá ser garantido pelo IBS e a CBS, passamos a estudar os

métodos de compensação que podem ser adotados de duas maneiras, uma por meio de

crédito físico o outro mediante crédito financeiro.

O crédito físico é assegurado pela CF/1988, art. 155, §2º, I, sendo o

mesmo real e condicionado. Pois permite compensar o que for devido em cada

operação com o montante cobrado nas anteriores pelo mesmo ou outro Estado ou

pelo Distrito Federal, referente à circulação de mercadorias ou prestação de

serviços.

De sorte que à União, os Estados, Distrito

Federal e os Municípios, deverão por meio da lei complementar de criação do

IBS, CBS e IS, deverá estarem formatadas em simetria com os artigos

constitucionais previstos no Substitutivo PRL 2, da PEC nº 45-A/2019, garantido

a não cumulatividade por meio da neutralidade tributária atualmente vigente de

forma ampla corrigindo às incorreções ocorridas em determinadas cadeias

produtivas.

Já o crédito financeiro, entendemos ter sua aplicabilidade na lei

complementar, sendo geralmente utilizado por meio de benefício fiscal o qual é

um forte instrumento de extrafiscalidade[9] em

que a União, os Estados da Federação, Distrito Federal e os Municípios,

abstêm-se da sua arrecadação no presente visando aspectos políticos, econômicos

e sociais[10].

De sorte que, reportando-nos sobre a

utilização do crédito físico para

fins de apropriação em cumprimento ao princípio da não cumulatividade do IPI, a

que se refere o Decreto nº 7.212/2010, constam como créditos básicos aqueles previstos nas art. 226, inciso I.

Dessa forma, para obtermos um melhor

entendimento podemos dividir o crédito básico, constante do dispositivo legal

citado, em dois momentos. O primeiro refere-se ao imposto relativo do produto

entrado no estabelecimento do contribuinte, relativo à matéria-prima, produto intermediário e material de embalagem,

adquiridos para emprego na industrialização, stricto sensu[11].

O segundo momento, em

sentido lato, incluindo-se, entre as matérias-primas e os produtos intermediários, aqueles

que, embora não se integrem ao novo produto, forem consumidos no processo de

industrialização, salvo se compreendidos entre os bens do ativo permanente.

Por sua vez, quanto ao crédito financeiro visando à

apropriação para cumprimento do princípio da não cumulatividade do IPI,

entendemos que deveria haver por parte do Governo Federal concessões no sentido

de integração e verticalização das cadeias produtivas essenciais ao

desenvolvimento econômico e social e à geração de emprego e renda local e

geração de novos produtos ou processos e redução de custos de produtos ou

processos já existentes.

Na sistemática da não cumulatividade

na cobrança das contribuições para os Programas de Integração Social (PIS) e de

Formação do Patrimônio do Servidor Público (Pasep) e da contribuição para o

Financiamento da Seguridade Social – Cofins, foi estabelecida a referida

sistemática pela Emenda Constitucional nº 42, de 19/12/2003, publicada no DOU

de 31/12/2003, acrescentando ao art. 195, da CF/1988, os §§ 12 e 13[12].

Da mesma forma, o conceito acima

aplica-se à sistemática do PIS e da Cofins, mas os doutrinadores alertam que a

não cumulatividade do IPI, do PIS e da Cofins são distintas. Pois o escopo de

desonerar a produção e a circulação restringe-se ao IPI, entretanto, o do PIS e

da Cofins é desonerar o faturamento do contribuinte. Por essas razões, a

materialidade tributária do PIS e da Cofins é decorrente da receita, enquanto a

do IPI refere-se a produção e circulação.

Por sua vez, entendemos que o alcance

do direito ao crédito do IPI, ICMS, PIS e da Cofins deve estar em harmonia com

a materialidade da regra-matriz de incidência tributária[13]

pelo fato de serem distintas.

Com efeito, não há simetria com a

regra-matriz de incidência tributária adotar as hipóteses de incidência

tributária do IPI, para fins de utilização de desconto de crédito do PIS e da

Cofins, pois as materialidades são diferentes do imposto e das contribuições,

respectivamente. Assim, é óbvio que a

regra-matriz terá normas-padrão com suas hipóteses e consequentes

peculiaridades a cada imposto e contribuição.

Ainda com relação à sistemática de

apropriação dos créditos fiscais e descontos de créditos referentes ao ICMS,

IPI e do PIS e da Cofins, devidos sobre o valor total de cada operação,

compensando os créditos fiscais, bem como descontando os créditos,

respectivamente, das operações anteriores, mediante a sistemática de débitos

pelas saídas e créditos pelas entradas.

Com isso, resultando um saldo

devedor, o qual ensejarão os impostos e as contribuições a pagar; entretanto, existindo saldo credor, não haverá

pagamentos dos impostos e das contribuições; contudo, os saldos credores poderão ser transferidos para o

período de apuração seguinte dos respectivos impostos e contribuições.

No direito comparado e na doutrina

pátria para fins de operacionalização da sistemática de cálculo da não

cumulatividade[14] é

dividida de 5 (cinco) maneiras de neutralidade tributária, a saber:

a)

Método

Direto Subtrativo, consiste na aplicação da alíquota do

tributo (a) sobre a diferença entre as vendas (V) e as compras (C), isto é, T =

a x (R – C);

b)

Método

Indireto Subtrativo, consiste

na apuração do valor devido por meio da diferença entre a alíquota aplicada

sobre as vendas (R) e a alíquota aplicada sobre as compras (C), isto é, T = (a x R) – (a x C);

c)

Método

Direto Aditivo, consiste na aplicação da alíquota do

tributo (a) sobre o valor efetivamente agregado pelo contribuinte, ou seja, mão

de obra (MO), matérias-primas e insumos (MP), outras despesas (D) e a margem de

lucro (L), isto é, T = a x (MO + MP + D + L);

d)

Método

Indireto Aditivo, consiste na apuração do tributo por meio

da somatória da aplicação da alíquota a cada um dos elementos que compõem o

valor agregado pelo contribuinte, isto é, T

= (a x MO) + (a x MP) + (a x D) + (a x L);

e)

Método

Crédito do Tributo, operacionalmente é o seguinte: o valor

do tributo devido na etapa anterior é registrado como crédito para ser

utilizado na apuração do débito a ser pago referente à transação corrente, isto

é, T = Débito – Crédito.

Diante disso, para fins de

apropriação de crédito do ICMS e IPI, visando à neutralidade tributária, é

utilizado o Método de Créditos de Impostos[15], ou seja, a técnica é denominada

“imposto contra imposto”. Já nas contribuições do PIS e da Cofins é utilizada o

Método Indireto Subtrativo, ou seja, a técnica é denominada “base contra base”.

Nesse sentido, entendemos que o texto

constitucional sobre a não cumulatividade, previsto em relação ao IBS, art.

156-A, §1º, inciso VIII e da CBS, art. 195, §15, deveria constar uma redação

básica que garanta o direito de forma ampla, geral e irrestrita, constando uma

redação detalhada sobre a neutralidade tributária quando da elaboração da lei

complementar que instituirá os impostos.

Entretanto, caso o

contribuinte tenha o direito ao crédito que não foi recuperado ele poderá

utilizar por meio de crédito extemporâneo até 2027, ocasião em que entrará em

vigor a CBS, sendo que o PIS e a Cofins serão extintos.

Por outro lado, a partir

de 2033, o ICMS e o ISS, serão extintos, no entanto, no que diz respeito ao

período de 2029 a 2033, o Senado Federal estabelecerá as alíquotas de

referência do IBS, com objetivo de composição da carga tributária dos impostos

atuais, percebe-se que o contribuinte até 2033, poderá em relação aos créditos

fiscais não utilizados, requerer junto aos Órgãos Públicos o crédito

extemporâneo, tão somente para o ICMS, em decorrência do princípio da não

cumulatividade.

Também, a fim de ajustar a arrecadação à nova regra de cobrança do imposto do ente federado de destino do bens e serviços a PEC nº 45-A/2019, estabeleceu uma transição de 50 (cinquenta) anos, referente aos períodos de 2029 até 2078.

REFERENCIA BIBLIGRÁFICA:

ALMEIDA, Edson Sebastião de. CRIMES CONTRA A ORDEM TRIBUTÁRIA: conflitos das normas de combate à sonegação fiscal com os novos paradigmas da era digital das modernas governanças corporativas públicas e privadas. Rio de Janeiro: Lumen Juris, 2014.

____________. GESTÃO FISCAL: cálculo do imposto por dentro ou “gross up” e a não-cumulatividade nas apropriações de créditos do ICMS, IPI, PIS/Pasep e da Cofins. 1 ed. Belo Horizonte: Editora Dialética, 2020, p. 53-68.

BRASIL. Constituição da República Federativa do Brasil: Texto constitucional promulgado em 5 de outubro de 1988, com as alterações adotadas pelas Emendas Constitucionais nºs 1/92 a 64/2010, pelo Decreto nº 186/2008 e pelas Emendas Constitucionais de Revisão nºs 1 a 6/94. Brasília: Senado Federal, Subsecretaria de Edições Técnicas, 2010, p. 110-112.

CABRAL MASCARENHAS, Raymundo Clovis do Valle. Regulamento do Imposto sobre Produtos Industrializados. Decreto nº 2.637, de 25/06/1998. Anotado e Comentado. Salvador: PCJ, 1998, p. 112-113.

CARVALHO, Paulo de Barros; MARTINS, Ives Gandra da Silva. Guerra Fiscal: reflexões sobre a concessão de benefícios no âmbito do ICMS. 2. ed. São Paulo: Editora Noeses, 2014, p. 70.

FABRETTI, Láudio Camargo. Op. Cit., 2008, p. 89.

MARKETIN DA ASSENSUS. IVA: o que é, qual o objeto do imposto, como calcular, suas vantagens. Disponível em: https://www.assensus.com.br. Acesso em: 12/07/2023.

OLIVEIRA, Fabio Rodrigues de. Definição de insumos para apropriação de créditos do PIS e da COFINS. 2. ed. São Paulo: FISCOSoft Editora, 2012, p. 50-51.

RIOS, Marcelo Jabour. A tributação do consumo na União Europeia. Direito Izabela Hedrix-vol. 19, nº 19, outubro de 2017.

SABBAG, Eduardo. Manual de Direito Tributário. 4 ed. São Paulo: Saraiva, 2012, p. 1070

YOUR EUROPE. Regras e taxas aplicáveis em matéria de IVA: taxa normal, reduzida & especial. Disponível em: https://www.europa.eu. Acesso em: 07/07/2023.

[1] YOUR EUROPE. Regras e taxas aplicáveis em matéria de IVA: taxa normal, reduzida & especial. Disponível em: https://www.europa.eu. Acesso em: 07/07/2023.

[2] RIOS,

Marcelo Jabour. A tributação do consumo

na União Europeia. Direito Izabela Hedrix-vol. 19, nº 19, outubro de 2017.

[3]

MARKETIN DA ASSENSUS. IVA: o que é, qual

o objeto do imposto, como calcular, suas vantagens. Disponível em: https://www.assensus.com.br.

Acesso em: 12/07/2023.

[4]

BRASIL. CÂMARA DOS DEPUTADOS. Proposta

de Emenda à Constituição nº 45-A, de 2019, Substitutivo PRLP nº 2, de

05/07/2023. Autor: Deputado Baleia Rossi e outros, Relator: Deputado

Aguinaldo Ribeiro. Aprovada em 1º Turno em 06/07/2023, 382 votos favoráveis e

118 votos contrários e 3 abstenções, sendo que no dia 07/07/2023, em 2º Turno,

foi aprovada com 375, votos favoráveis e 113, votos contrários e 3 abstenções.

Disponível em: https://www.camara.leg.br.

Acesso em? 07/07/2023.

[5] FABRETTI, Láudio Camargo. Op. Cit., 2008, p. 89.

[6] BRASIL. Constituição da República Federativa do Brasil: Texto constitucional promulgado em 5 de outubro de 1988, com as alterações adotadas pelas Emendas Constitucionais nºs 1/92 a 64/2010, pelo Decreto nº 186/2008 e pelas Emendas Constitucionais de Revisão nºs 1 a 6/94. Brasília: Senado Federal, Subsecretaria de Edições Técnicas, 2010, p. 110-112.

[7] CARVALHO, Paulo de Barros; MARTINS, Ives Gandra da Silva. Guerra Fiscal: reflexões sobre a concessão de benefícios no âmbito do ICMS. 2. ed. São Paulo: Editora Noeses, 2014, p. 70.

[8] ALMEIDA, Edson Sebastião de. GESTÃO FISCAL: cálculo do imposto por dentro ou “gross up” e a não-cumulatividade nas apropriações de créditos do ICMS, IPI, PIS/Pasep e da Cofins. 1 ed. Belo Horizonte: Editora Dialética, 2020, p. 53-68.

[9]

CARVALHO, Paulo de Barros; MARTINS, Ives Gandra da Silva. Guerra Fiscal: reflexões sobre a concessão de benefícios no âmbito do

ICMS. 2. ed. São Paulo: Editora Noeses, 2014, p. 40:

O

Professor Paulo de Barros Carvalho, explica o que é extrafiscalidade:

“São

regras tributárias de caráter extrafiscal as que perseguem fins alheios aos

meramente arrecadatórios. Não há dúvidas, portanto, de que o mecanismo dos

benefícios fiscais é forte instrumento de extrafiscalidade. Dosando

equilibradamente a carga tributária, a autoridade legislativa enfrenta as

situações mais agudas, onde vicissitudes da natureza ou problemas econômicos e

sociais levaram à redução da capacidade contributiva de certo segmento

geográfico ou social. A par disso, fomenta as grandes iniciativas de interesse

público e incrementa a produção, o comércio e o consumo, sempre com o objetivo

de promover o desenvolvimento socioeconômico”.

[10]

ALMEIDA, Edson Sebastião de. CRIMES

CONTRA A ORDEM TRIBUTÁRIA: conflitos das normas de combate à sonegação fiscal

com os novos paradigmas da era digital das modernas governanças corporativas

públicas e privadas. Rio de Janeiro: Lumen Juris, 2014.

[11]

CABRAL MASCARENHAS, Raymundo Clovis do Valle. Regulamento do Imposto sobre Produtos Industrializados. Decreto nº

2.637, de 25/06/1998. Anotado e Comentado. Salvador: PCJ, 1998, p. 112-113.

[12] BRASIL. Constituição

da República Federativa do Brasil: Texto constitucional promulgado em 5 de

outubro de 1988, com as alterações adotadas pelas Emendas Constitucionais nºs

1/92 a 64/2010, pelo Decreto nº 186/2008 e pelas Emendas Constitucionais de

Revisão nºs 1 a 6/94. Brasília: Senado Federal, Subsecretaria de Edições

Técnicas, 2010, p. 129-131:

“A seguridade social será financiada por toda a

sociedade, de forma direta e indireta, nos termos da lei, mediante recursos

provenientes dos orçamentos da União, dos Estados, do Distrito Federal e dos

Municípios, e das seguintes contribuições sociais: (EC nº 20/98, EC nº 42/2003

e EC nº 47/2005)

I – [...]

§1º [...]

§12. A lei definirá os setores de atividade econômica

para os quais as contribuições incidentes na forma dos incisos I, “b”; e IV do

caput, serão não-cumulativa.

§13. Aplica-se o disposto no §12 inclusive na hipótese

de substituição gradual, total ou parcial, da contribuição incidente na forma

do inciso I, “a”, pela incidência sobre a receita ou o faturamento”.

[13]

CARVALHO, Paulo de Barros; MARTINS, Ives Gandra da Silva. Guerra Fiscal: reflexões

sobre a concessão de benefícios no âmbito do ICMS. 2 ed. revisada e

ampliada. São Paulo: Noeses, 2014, p. 43:

“Preenchendo

o arranjo sintático da regra-matriz de incidência tributária com a linguagem do

direito positivo, saturando as variáveis lógicas com o conteúdo semântico

constitucionalmente previsto, identificamos três diferentes materialidades: (i)

realizar operações relativas à circulação de mercadorias; (ii) prestar serviços

de transporte interestadual ou intermunicipal; e (iii) prestar serviços de

comunicação. Isso implica admitir a existência de três normas-padrão, com igual

número de hipóteses e de consequentes”.

[14]

OLIVEIRA, Fabio Rodrigues de. Definição

de insumos para apropriação de créditos do PIS e da COFINS. 2. ed. São

Paulo: FISCOSoft Editora, 2012, p. 50-51.

[15]

SABBAG, Eduardo. Manual de Direito

Tributário. 4 ed. São Paulo: Saraiva, 2012, p. 1070:

“[...].

Não se trata, todavia, de “compensação tributária”, pois os créditos não são

líquidos e certos; cuida-se de compensação financeira, em que apenas

descritivamente se compensam créditos e débitos. É a compensação pelo sistema Tax on Tax, em que se abate do débito

gerado na saída o crédito correspondente ao imposto cobrado na entrada. Difere,

pois, do sistema Taxe on Base, em que

se compensam as incidências anteriores pela comparação entre as respectivas

bases de cálculo”.

Domingo, 21 de dezembro de 2025 | Porto Velho (RO)

Domingo, 21 de dezembro de 2025 | Porto Velho (RO)

Que tipo de gente estamos escolhendo para nos representar?

Quando o fascismo voltar, ele não dirá “eu sou o fascismo”. Ele dirá “eu sou a liberdade”.Umberto Eco (escritor, filósofo, professor, semiólogo, li

Como encontrar o caimento perfeito da calça para o homem moderno

No universo do vestuário masculino, a calça é o verdadeiro alicerce da silhueta. Enquanto camisas e blazers definem o tom do torso, é a calça que esta

Continuidade não tira férias: como reduzir riscos e manter a operação no fim do ano

O período de férias concentra, em poucas semanas, um conjunto de pressões que normalmente se distribui ao longo do ano. Há mais circulação de pessoa

O potencial bélico das usinas nucleares

"Se os reatores fossem seguros, as indústrias nucleares não exigiriam proteção de responsabilidadecontra acidentes garantidos pelo governo, como cond

Domingo, 21 de dezembro de 2025 | Porto Velho (RO)

Domingo, 21 de dezembro de 2025 | Porto Velho (RO)